近日,Gartner 发布了2023 年SD-WAN 魔力象限,报告显示,安全和云连接需求正在推动 SD-WAN 的发展,而 AI 网络支持和全栈 SASE 功能的引入将对供应商未来的竞争地位产生重要影响。

新的 2023 Gartner SD-WAN 魔力象限列出了 6 家领导者、1 家挑战者、6 家利基者以及1 家远见者。今年的报告中出现了一个新成员 Sophos,而Citrix 则未出现在今年的报告中,据了解Citrix 此前曾宣布打算在 2022 年底退出 SD-WAN 市场。

SD-WAN发展趋势

AI的发展趋势是在很少或根本不需要人工干预的情况下做出网络决策。Gartner 表示,这些功能可以帮助企业简化网络设计、配置和持续管理,并提高敏捷性和性能。Gartner 预测,到 2026 年,SD-WAN 产品中嵌入的生成式人工智能技术将用于 20% 的初始网络配置,而目前该数字几乎为零。 “尽管许多供应商的产品开发仍处于早期阶段,但我们看到越来越多的供应商解决方案已经融入了此功能,从而提供差异化优势。”Gartner 在其新的 SD-WAN 魔力象限中写道。 当前Fortinet 已经将AI网络支持构建到自己的 SD-WAN 产品中;华为预计将在未来18个月内投资其AI驱动的预测路由选择以及基于AI的物联网终端授权和接入;Versa也有符合AI网络新兴需求的产品路线图。 此外,影响 SD-WAN 市场的另一个趋势是向安全访问服务边缘 产品的转变。目前SD-WAN 市场正在向单一供应商 SASE 发展:SD-WAN、SSE、增强型互联网/WAN 骨干网、cloud onramp和多云网络。 Gartner 预测,到 2026 年,60% 的新 SD-WAN 采购将来自单一供应商 SASE 产品,高于 2022 年的 15%。与此同时,SD-WAN市场持续增长。Gartner 预测,2022 年至 2027 年,最终用户在 SD-WAN 上的支出复合年增长率 为 14.6%,2023 年市场渗透率约为 60%。 主流 SD-WAN 市场正在发展,既有大型成熟供应商,也有规模较小的利基供应商。以下是进入今年 SD-WAN 魔力象限的企业。

领导者象限

思科

在今年的报告中,思科凭借其 Cisco Catalyst SD-WAN和 Cisco Meraki SD-WAN 产品,连续五年跻身领导者象限。Gartner 估计,思科在全球范围内拥有大约 46000 个 SD-WAN 企业客户,为各种规模和垂直行业的客户提供服务。

优势:Gartner 表示,思科拥有强大的 SD-WAN 市场意识和强大的市场进入动力,其产品战略也符合企业 SD-WAN 客户在AI网络、集成安全性、可扩展性和云接入方面的需求。

劣势:Catalyst和Meraki SD-WAN 这两种产品目前采用不同的管理平台,这可能会增加产品选择不当的可能性。此外,与今年报告中的其他公司相比,思科的客户体验低于平均分。

Fortinet

今年,Fortinet凭借FortiGate Secure SD-WAN 产品再次成为魔力象限的领导者,该产品包括 FortiGate 设备和虚拟设备,这些设备具有FortiManager Orchestrator 管理的本地安全软件许可证。Gartner 估计 Fortinet 在全球范围内拥有大约 31000 个 SD-WAN 企业客户。

优势:作为网络安全的领导者,Fortinet 通过其 SD-WAN 产品适当地提供了一组以集成安全为中心的强大功能。该公司计划将生成式AI嵌入其产品中,并计划推出一种“即服务”消费模式,Gartner 表示这种模式可能会改变市场的游戏规则。

劣势:Gartner表示,一些全球大客户担忧Fortinet满足复杂企业网络配置和架构要求的能力。与思科类似,Gartner 表示Fortinet 的客户体验低于平均分。

HPE Aruba

2020 年,HPE Aruba 收购了 Silver Peak,这使得该公司跻身SD-WAN领导者象限。该公司的 SD-WAN 产品包括 Aruba EdgeConnect SD-WAN和 Aruba EdgeConnect SD-Branch,其中包括物理和虚拟设备,以及具有管理和编排功能的软件许可证。这两种产品均通过 Aruba Central 平台进行管理。Gartner 估计 HPE Aruba 在全球拥有大约 5000 个 SD-WAN 企业客户。

优势:据 Gartner 称,与本次研究中的其他供应商相比,基于HPE Aruba 的性能优化、云接入和运营能力,其产品高于平均分。与同一象限中的其他竞争对手不同,HPE Aruba 的客户体验很高。

劣势:Gartner 称该公司有多种产品服务于不同的用例,这可能会导致客户或潜在客户感到困惑。此外,HPE Aruba 的地理战略也缺乏细节。

Palo Alto Networks

Palo Alto Networks 凭借其 Prisma SD-WAN连续第三次成为魔力象限的领导者,它还为现有的NGFW客户提供了具有有限SD-WAN功能的PAN-OS分支防火墙作为升级选项。Gartner 估计该供应商在全球拥有大约 3500 个 SD-WAN 企业客户。

优势:据 Gartner 称,该公司最近计划在 AIOps、可见性和精细策略控制方面的创新前景广阔。根据 Gartner 互动和 Gartner Peer Insights 数据,Palo Alto Networks 还拥有高于平均水平的客户体验。

劣势:Palo Alto Networks 的性能优化有限,包括 TCP 协议优化、FEC、数据包复制和更广泛的 WAN 优化功能。Gartner还表示,该公司的SD-WAN产品定价较高。

Versa Networks

作为市场上为数不多的独立 SD-WAN 参与者之一,Versa提供了两款产品:Secure SD-WAN和 Versa Titan SD-WAN 。两者都包括云服务网关设备或虚拟设备、软件许可和编排。Gartner 估计 Versa Networks 在全球拥有约 24000 个 SD-WAN 企业客户。

优势:Versa Networks 提供了功能齐全的 SD-WAN 产品,具有强大的路由和应用引导、安全性、云接入和部署灵活性功能。该公司还拥有强大的计划产品功能路线图,包括AI网络、可观察性和多云支持。

劣势:Gartner表示,该公司的两种产品功能不同,可能会导致根据客户选择错误。此外,Versa 的安全 SD-WAN 产品的定价也更高。

VMWare

VMware连续六年入选领导者象限,该公司提供 VMware SD-WAN,其中包括边缘设备、可选网关接入点 、软件许可和基于云的编排器。Gartner 估计 VMware 在全球拥有大约 18000 个 SD-WAN 企业客户。

Gartner 表示,由于VMware将被博通610 亿美元的价格收购,可能会影响其在 SD-WAN 领域的发展情况。

优势:Gartner 指出了 VMware 强大的规划产品功能路线图,包括云传输和 AI 功能。此外,VMware的客户体验较高。

劣势:在报告中,VMware落后于其他供应商,比如在本地设备中提供的集成安全功能等。据 Gartner 称,VMware还缺少将 WLAN、LAN、网络安全和 SD-WAN 集成到单一平台中的原生SD-branch产品。

挑战者象限

华为

华为是今年报告中的唯一挑战者,华为推出的SD-WAN产品包括NetEngine AR系列物理和虚拟路由器、软件许可证,以及iMaster NCE-Campus控制器。华为还提供 HiSecEngine USG 安全网关,可满足一些需要强大安全性的 SD-WAN 需求。Gartner估计,华为拥有约35000个SD-WAN企业客户。

优势:华为的产品策略符合企业SD-WAN客户当前和未来的需求,包括集成安全性、可扩展性、小平台灵活性和部署灵活性。Gartner 表示,该公司还拥有客户体验高于平均分。

劣势:由于政治问题,华为不支持美国、加拿大、英国、澳大利亚和印度市场的客户,这意味着华为在亚太地区以外的市场知名度有限。Gartner表示,华为在SD-WAN市场的投资增长预期低于其他供应商。

利基者象限

Barracuda

Barracuda 今年再次入选利基者象限中,它拥有两款 SD-WAN 产品:CloudGen Firewall 和 SecureEdge,以及具有编排和管理功能的硬件设备和软件。CloudGen Firewall 一直是其传统产品,而 SecureEdge 是支持向 SASE 产品过渡的新解决方案。Gartner 估计 Barracuda 拥有大约 1500 个企业 SD-WAN 客户,主要集中在北美以及欧洲、中东和非洲。

优势:Gartner 表示,Barracuda 在其 SD-WAN 产品中拥有强大的、集成的本地安全性,并且专注于中端市场,还提供了有竞争力的价格。

劣势:Barracuda 在SD-WAN 市场知名度有限。此外,Gartner 表示由于有关该公司的财务信息有限,其在SD-WAN 市场的长期生存能力存在不确定性。

Cradlepoint

Cradlepoint对无线网络、4G 和 5G 市场有着深入的了解,并提供 Cradlepoint NetCloud 服务、E 系列 SD-WAN 路由器和 NetCloud Exchange 服务网关以及许可软件。Gartner 估计,Cradlepoint 拥有大约 3,00 个企业 SD-WAN 客户,业务主要分布在北美、欧洲和亚太地区。

优势:Gartner 表示,Cradlepoint 非常关注传统的蜂窝无线垂直行业,还拥有非常集中的销售策略,并正在接触与其目标市场一致的企业,这将增加其业务增长的机会。

劣势:Gartner 称,Cradlepoint 的产品对于那些对无线广域网产品不感兴趣的买家来说吸引力有限,且其SD-WAN市场份额也较低,渠道较窄。

Forcepoint

Forcepoint提供带有 FlexEdge Secure SD-WAN Manager 和集成NGFW的 FlexEdge Secure SD-WAN 物理或虚拟设备。Gartner 估计,Forcepoint 拥有大约 3500 个 SD-WAN 企业客户,其专注于零售、政府和金融垂直领域,在欧洲拥有较大的影响力。

优势:Gartner 表示,Forcepoint 的SD-WAN 解决方案拥有广泛的集成本地安全功能,并且该公司现有的安全客户是升级到SD-WAN 的潜在目标群体。

劣势:Forcepoint 的 SD-WAN 市场知名度较低。Gartner 表示,该公司的产品性能优化和云接入功能有限,这限制了其解决安全以外的企业用例的能力。

Nuage Networks

诺基亚旗下的 Nuage Networks 再次稳坐利基者象限。该公司的产品包括虚拟化服务平台,该平台通常作为云托管服务部署,但也可以部署在本地。Gartner 估计 Nuage Networks 拥有大约 3500 个 SD-WAN 企业客户,主要通过运营商渠道在全球开展业务。

优势:与今年报告中的其他供应商相比,Nuage Networks拥有可靠的第三方 SSE 集成,支持双供应商 SASE 架构。据 Gartner 称,该企业的客户体验高于平均分。

劣势:Nuage Networks的市场知名度较低。Gartner 表示,与本报告中的其他供应商相比,该公司的产品还低于平均水平。

Peplink

Peplink 是一家总部位于香港、面向中小型企业的小型供应商,凭借适用于企业分支 SD-WAN 的 Balance 以及满足行业和移动 SD-WAN 要求的 MAX两款产品再次跻身利基者象限。这两款产品均包含 SpeedFusion 软件技术和 InControl 2 管理编排。Gartner 估计 Peplink 在全球拥有大约 6000 个 SD-WAN 企业客户。

优势:Peplink 拥有专注于企业客户无线广域网用例的营销策略。据 Gartner 称,该公司还具有很强的生存能力,未来有可能进行投资。

劣势:Peplink 的产品和产品策略与当前不需要无线广域网产品的企业买家的需求不一致。此外,Gartner 称该公司的 SD-WAN 市场份额和直销资源有限。

Sophos

Sophos 凭借其Sophos Firewall产品首次入选SD-WAN魔力象限,该公司的产品将 SD-WAN 和 NGFW 功能集成在单个 XGS 系列设备上,作为编排产品的一部分。Gartner 估计,该供应商在全球拥有大约 18000 个 SD-WAN 企业客户,主要关注具有安全优先用例的中小型企业。

优势:Sophos 拥有与其 SD-WAN 产品集成的强大本地安全功能,可简化小型企业的使用。Gartner 表示,该公司还提供具有竞争力的 SD-WAN 定价。

劣势:Gartner 称Sophos 在企业客户中的 SD-WAN 市场知名度有限,其产品还缺乏第三方 SSE 集成、云接入和操作等功能。

远见者象限

Juniper Networks

Juniper Networks再次入选远见者象限,该公司提供的Juniper AI-Driven SD-WAN包括会话智能路由器、会话智能网络软件、WAN Assurance和 Marvis 虚拟网络助手。它还提供适用于特定用例的 SRX 系列。Gartner 估计Juniper 拥有约 3000 个 SD-WAN 企业客户,重点关注北美、欧洲、中东和非洲和亚太地区市场。

优势:Juniper 提供了符合新兴 SD-WAN 客户需求的可靠产品路线图。Gartner 还赞扬了该公司对 AIOps 的关注,以优化运营,并计划在 AIOps 功能方面进行创新。

劣势:Juniper 的 SD-WAN 渠道狭窄、市场份额有限。Gartner 称,该公司在解决SD-WAN 市场的某些关键功能方面进展缓慢。

此外,国内的SD-WAN市场正经历着快速地发展。目前,国内从事SD-WAN的企业主要分为运营商、设备制造商、云服务提供商、SD-WAN厂商四大类,涵盖硬件设备、软件定义、云服务等多种类型。

不过,SD-WAN市场的竞争激烈,产品同质化程度高,因此产品差异化成为吸引客户的关键。企业需要思考如何提供更高性能、更强安全性和更好的用户体验。此外,SD-WAN技术在不断进化,企业需要跟进技术趋势,以确保其产品和服务具有竞争力。各方参与者在这个市场中都有机会,但成功的前提是需要创新和不断适应市场的需求。

推荐

-

VCSEL芯片和光学解决方案提供商瑞识科技完成近亿元B1轮融资

VCSEL芯片和光学解决方案提供商瑞识科技完成近亿元B1轮融资

2023-07-03

-

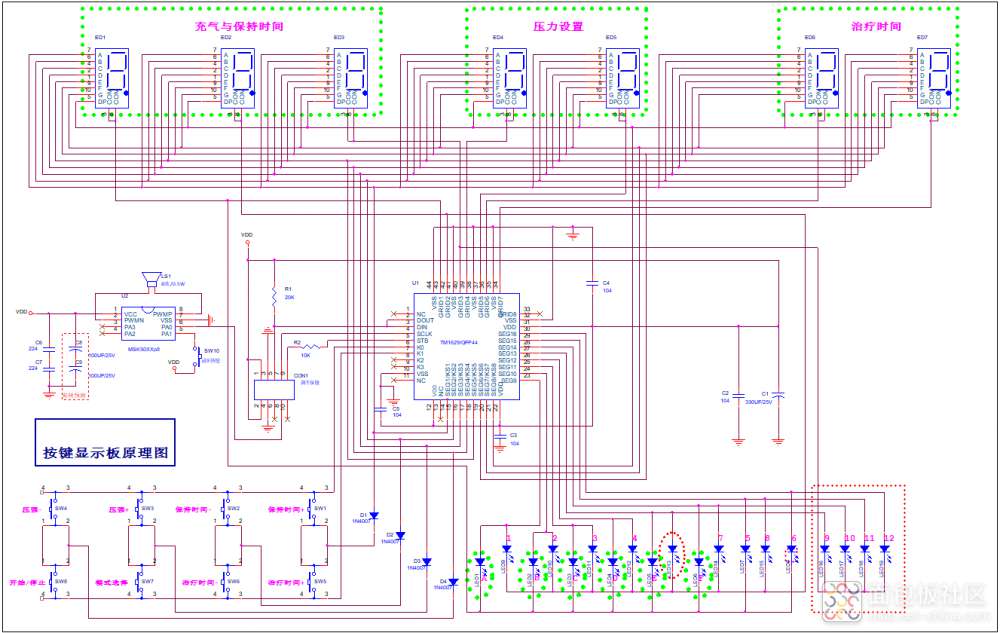

一文带你搞懂开关电源电路

一文带你搞懂开关电源电路

2024-11-02

-

基于脱硝系统改造的自动化优化分析

基于脱硝系统改造的自动化优化分析

2025-02-20

-

阿诗特能源L1000液冷新品震撼上市,卓越性能,引领未来!

阿诗特能源L1000液冷新品震撼上市,卓越性能,引领未来!

2024-06-15

-

博世与芯驰科技全面深化战略合作 围绕车用半导体核心技术

博世与芯驰科技全面深化战略合作 围绕车用半导体核心技术

2025-04-10

-

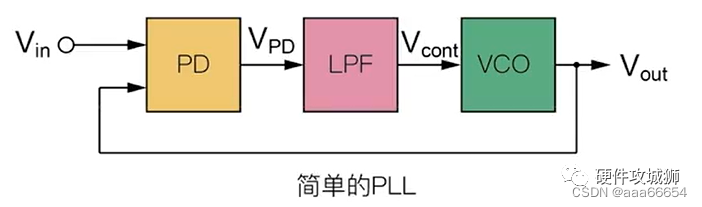

PLL锁相环:工作原理简述,高效同步控制的核心技术。

PLL锁相环:工作原理简述,高效同步控制的核心技术。

2024-04-07

-

中科曙光助力北京航天总医院打造24小时在线的AI医疗助手

中科曙光助力北京航天总医院打造24小时在线的AI医疗助手

2025-04-10

-

国产替代奋进高端,创新引领,开启替代新篇章。

国产替代奋进高端,创新引领,开启替代新篇章。

2024-04-07

-

模拟芯片与数字芯片各有独特优势,各具魅力,吸引你的目光。

模拟芯片与数字芯片各有独特优势,各具魅力,吸引你的目光。

2024-03-06

-

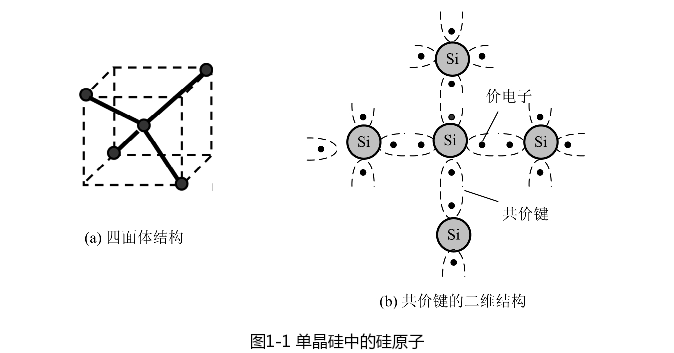

本征半导体,基础材料之选,了解它,掌握电子世界的关键!

本征半导体,基础材料之选,了解它,掌握电子世界的关键!

2024-04-07

最近更新

-

基于SiWG917Y的无电池Wi 6传感器

基于SiWG917Y的无电池Wi 6传感器

2025-04-19

-

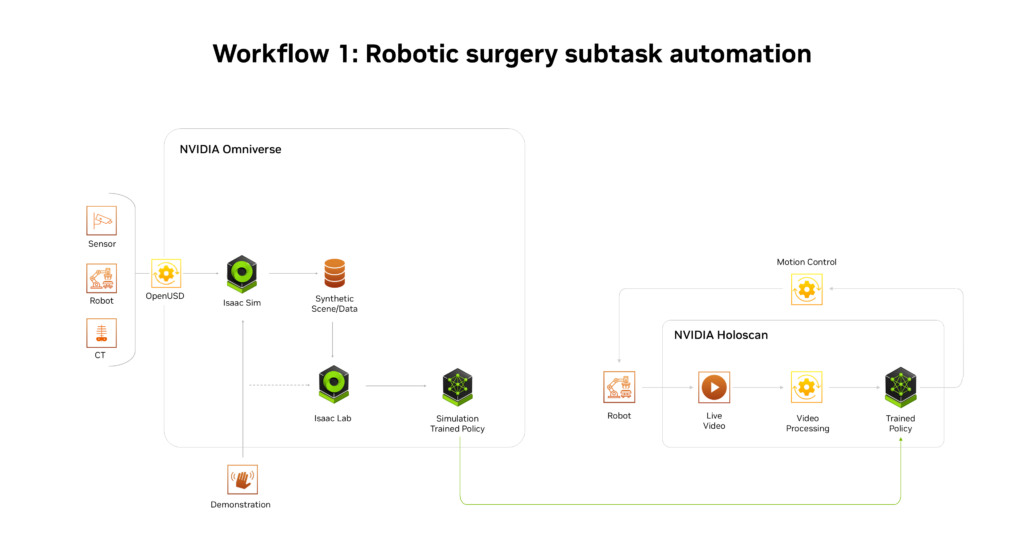

NVIDIA推出AI医疗健康机器人开发平台

NVIDIA推出AI医疗健康机器人开发平台

2025-04-19

-

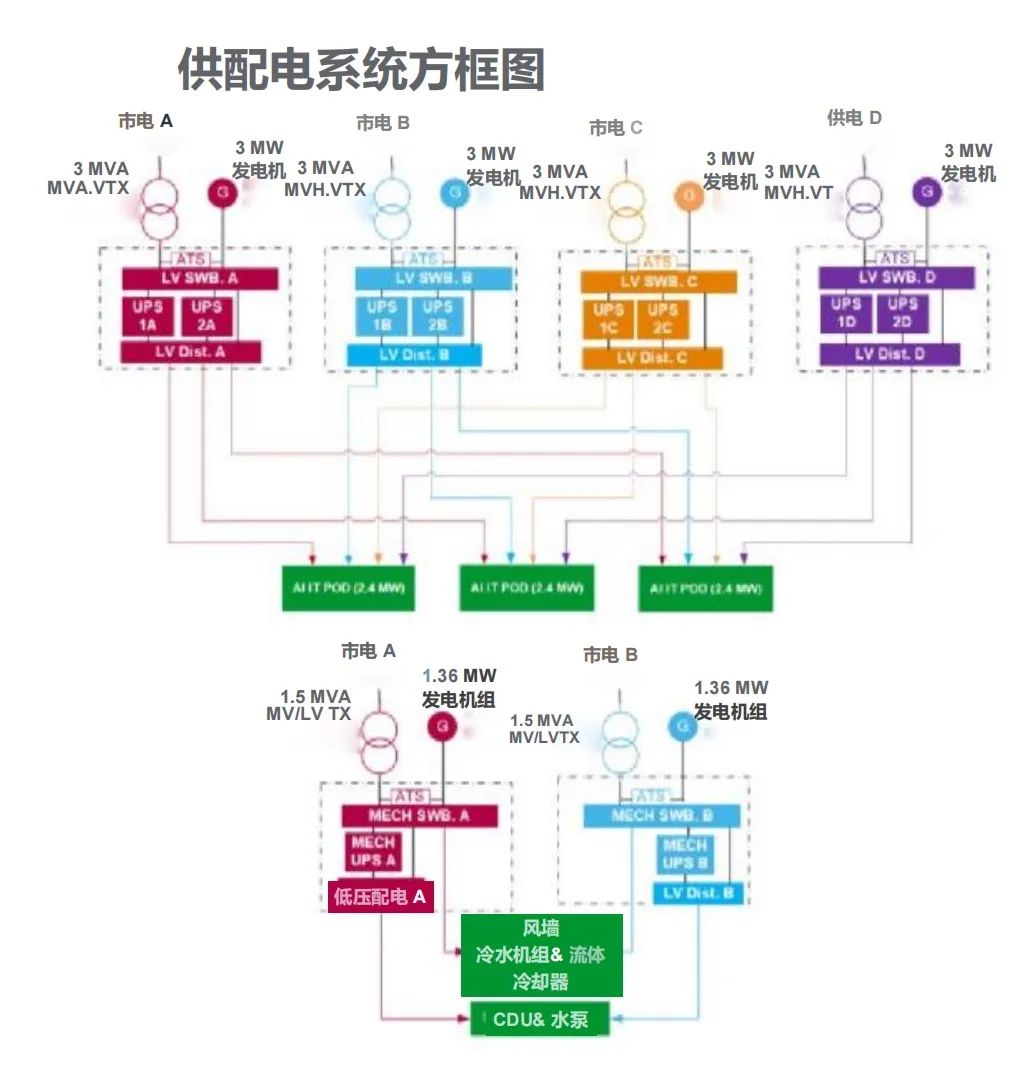

施耐德电气发布数据中心高密度AI集群部署解决方案

施耐德电气发布数据中心高密度AI集群部署解决方案

2025-04-19

-

航裕电源亮相2025慕尼黑上海电子展

航裕电源亮相2025慕尼黑上海电子展

2025-04-19

-

RECOM RACPRO1系列荣获2025年红点产品设计奖

RECOM RACPRO1系列荣获2025年红点产品设计奖

2025-04-19

-

广汽昊铂首家直营交付中心开业

广汽昊铂首家直营交付中心开业

2025-04-19

-

季丰成都实验室开启芯片微加工新篇章

季丰成都实验室开启芯片微加工新篇章

2025-04-19

-

航裕电源亮相2025俄罗斯国际电子元器件展

航裕电源亮相2025俄罗斯国际电子元器件展

2025-04-19

-

施耐德电气新型电力系统创新中心正式启用

施耐德电气新型电力系统创新中心正式启用

2025-04-19

-

格陆博科技2025上海车展亮点前瞻

格陆博科技2025上海车展亮点前瞻

2025-04-19