2023年,国产射频领域的各个细分赛道都将迎来上市公司,也都会有自己的标杆和龙头企业,可以说这将是国产射频前端芯片格局初定的一年。在这种格局下,国产射频前端领域的初创公司若想要在行业内站稳脚跟,寻求进一步发展,则需要努力对标相应赛道的标杆企业,发展至赛道前三水平。

一、国产射频前端芯片五个赛道与五个标杆

国频前端芯片企业的成功基本是基于单点突破的,最终形成了五个赛道和五个标杆。

个人看来,滤波器是一个很大的市场,但分立滤波器很难形成一个赛道和龙头企业。射频前端芯片的末端是模组,接收滤波器的尽头是DiFEM和LFEM,而发射滤波器的尽头则是PAMiD。

赛道一:射频开关/LNA,标杆企业:卓胜微

江苏卓胜微电子股份有限公司成立于2012年8月10日,于2019年6月18日在深圳证券交易所创业板上市,是一家专注于射频集成电路领域的研究、开发、生产与销售的高新技术企业。公司通过多年的技术经验积累,持续完善公司产品矩阵,主要向市场提供射频开关、射频低噪声放大器、射频滤波器、射频功率放大器等射频前端分立器件及各类模组产品,同时公司还对外提供低功耗蓝牙微控制器芯片。目前公司已初步完成射频前端全品类的纵深布局,形成资源和技术平台的竞争优势,成为国内领先覆盖从研发设计、晶圆制造、封装测试到销售等完整产业链的射频前端供应商。

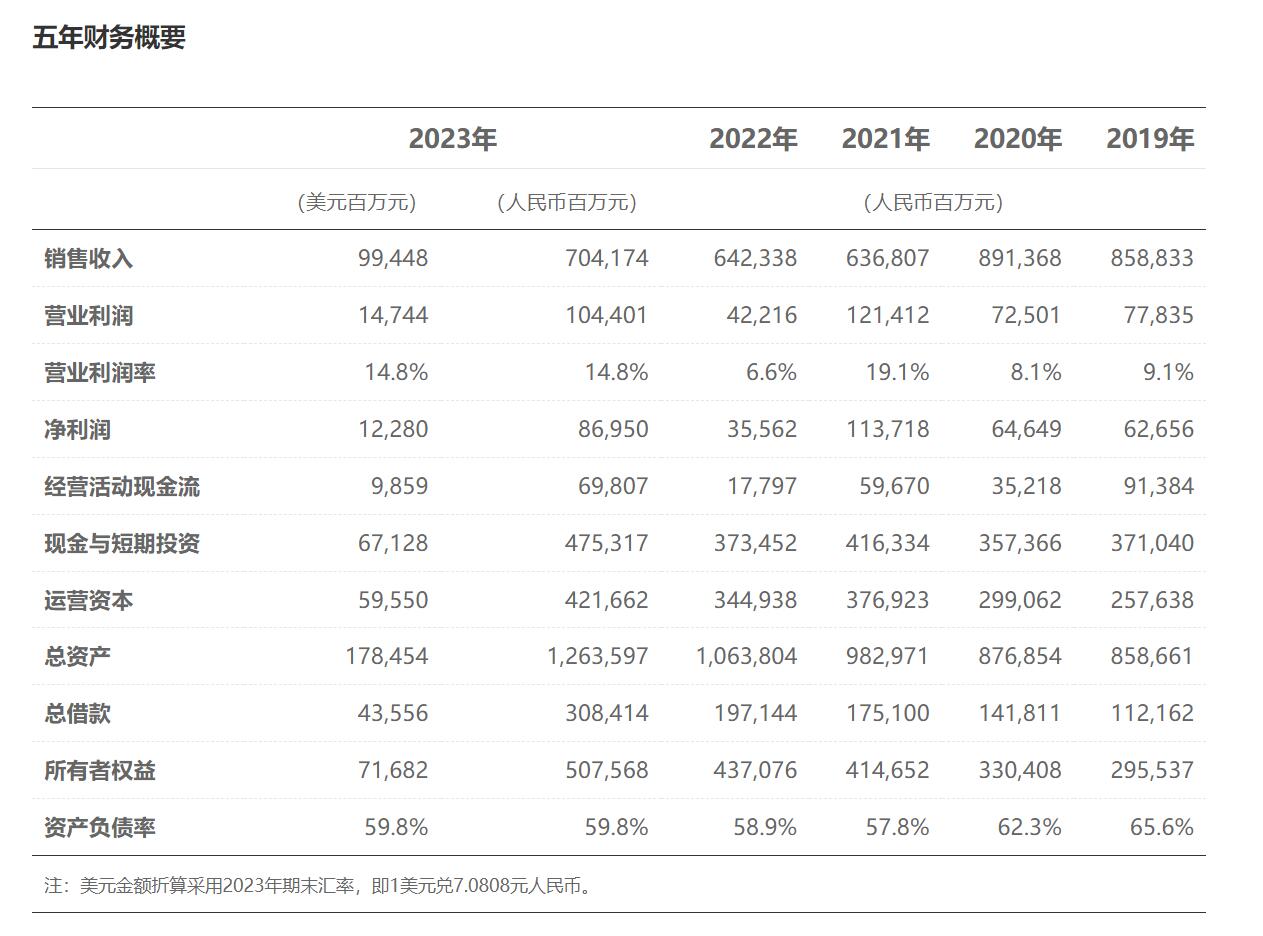

卓胜微自成立以来经营业绩和利润保持平稳增长,营业收入从2014年的4400万人民币增长至2018年的5.6亿人民币。2018年分立射频开关营业收入4.6亿人民币,占比82%;LNA营业收入8500万人民币,占比15%。而在上市后,2019年的营业收入更是达到了15.12亿人民币,增长超过3倍。2022前三季度,实现营业收入30.17亿人民币,2022年营收预计为41.67亿元。

卓胜微在上市后,进入所有手机品牌客户,锁定第一供应商的位置,助力业绩快速增长。与此同时,卓胜微从分立开关转向DiFEM和LFEM,其业绩再次得到快速增长。2021年,卓盛微推出了PAMiF,标志着正式进军手机PA,未来也必然会向PAMiD迈进。

国产射频前端芯片的第一个赛道,将在卓胜微的主导和射频行业的推动作用下,从从分立开关/LNA赛道逐渐转变为DiFEM和LFEM赛道。

赛道二:Phase2和Phase5N PA,标杆企业:唯捷创芯

中国于2008年4月1日开始普及3G网络,目前有三种3G标准:WCDMA、CDMA 2000、TD-SCDMA。

作为国内PA行业的领先力量的唯捷创芯成立于2010年6月,为3G PA而生,一直专注于射频前端及高端模拟芯片的研发与销售,产品主要应用于智能手机等移动终端,是手机中的核心芯片之一。2012 年公司独立研发的射频功率放大器芯片开始量产,2013 年公司即进入全国集成电路设计企业前 30 强。到2014年,唯捷创芯果断放弃3G PA,进入了4G Phase2 PA,并于2016年开始将产品投放市场,到2018年,其销售额达到了2.83亿元。此后,唯捷创芯营收进入快车道,2019年,2020年,2021年,营业收入分别达到5.58亿,17.86亿和35.09亿人民币。此外,除了在现有产品上取得突破性进展,公司还大力投入到下一代产品中,目前5G产品已在预研阶段。

2022年手机出货量大幅下滑,唯捷创芯前三季度营业收入约17.77亿元,预计全年应收将达到25亿元左右,较2021年下降30%。尽管如此,Phase2和Phase5N PA产品,唯捷创芯仍然是国内手机品牌客户的第一供应商。

与此同时,唯捷创芯也正在全力布局PAMiD和PAMiF产品,在分立开关领域加大技术、资金和人力投入。

赛道三:PAMiD和PAMiF,标杆企业:慧智微

慧智微成立于2011年11月,是一家为智能手机、物联网等领域提供射频前端的芯片设计公司,在PA模组产品上进入较早,并取得了一系列成果和优势。前端PA/LNA模块采用了可重构架构,集成度更高,而使用晶圆更少,有助于兼容更大尺寸的滤波器;由于其具有软件调优特性,因此便于集成后的二次适配;同时通过产品迭代和不断积累,具备了PAMiD封装控制能力。

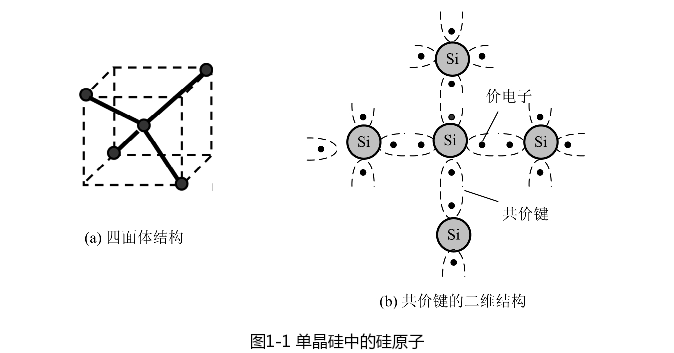

公司具备全套射频前端芯片设计能力和集成化模组研发能力,技术体系以功率放大器(PA)的设计能力为核心,兼具低噪声放大器(LNA)、射频开关(Switch)、集成无源器件滤波器(IPD Filter)等射频器件的设计能力,产品系列覆盖的通信频段需求包括 2G、3G、4G、3GHz以下的5G重耕频段、3GHz~6GHz的5G新频段等,可为客户提供无线通信射频前端发射模组、接收模组等,其产品应用于三星、OPPO、vivo、荣耀等国内外智能手机品牌机型,并进入闻泰科技、华勤通讯等一线移动终端设备ODM厂商和移远通信、广和通、日海智能等头部无线通信模组厂商。慧智微专注于可重构射频前端架构,采用基于“绝缘硅(SOI)+砷化镓(GaAs)”两种材料体系的混合架构射频前端技术路线,并实现技术突破及规模商用,使射频前端器件可以通过软件配置实现不同频段、模式、制式和场景下的复用,取得性能、成本、尺寸多方面优化。

赛道四:WiFi FEM,标杆企业:康希通信

康希通信科技(上海)有限公司成立于2014年9月26日,由国际上在射频半导体设计、应用、生产和销售领域经验丰富的专业人才归国组建而成,凭借在射频前端领域深厚的技术积累与研发实力,为业界带来了康希通信特有的小尺寸、高线性和高效率 GaAs + CMOS 射频前端解决方案。康希通信专注于WiFiFEM研发,2020年,康希通信抓住WiFi6FEM的机会,实现了8111万销售额,并在此后用技术和产品证明自己,在2021年和2022年上半年,销售额分别达到3.42亿元和2.03亿元,相比于2019年的2857万销售额,保持了稳定且快速的增长。此外,随着新技术标准——WiFi7的快速崛起,康希通信凭借其技术突破,在WiFi7 FEM方面得到了全球主流厂商的认可,未来可期。

赛道五:基站PA,标杆企业:某上市企业

基站PA领域,国内已有两家上市公司和一家准上市公司。两家上市公司为IDM公司,而准上市公司是fabless设计公司。基站PA分GaN PA、LDMOS PA、GaAs PA,这些产品长期被国外厂家所垄断,近些年国内公司也开始研发,真正做到批量出货的公司较少,目前,基站PA主要采用LDMOS PA,但是LDMOS技术适用于低频段,在高频段领域存在局限性。行业人指出,5G基站GaN PA将成为主流技术,GaN PA能较好的适用于大规模MIMO技术。2021年和2022年两年期间,国内基站PA市场规模约50亿元,预测2023年将下降至30亿元左右。

目前,在基站PA领域,宏基站PA领域的企业有日本住友和美国Cree,微基站PA领域的企业有Skyworks和Qorvo等。

二、五类芯片供应商

芯片设计公司是典型的技术基础、市场导向的公司。在国内射频领域竞争日益激化的如今,射频设计公司若想脱颖而出,不仅需要不断研发和改进射频技术,同时也要兼顾成本。而若想要在成本上取得优势,就必须选择一个正确的芯片供应商,从而布局供应链战略。

砷化镓晶圆厂

砷化镓材料是前端射频器件的重要制造材料之一,是制作射频前端芯片的关键晶圆工艺。选择砷化镓晶圆厂首先要看其工艺的价格、性能和稳定性,其次看晶圆工艺的产能。

目前,国产射频前端芯片选用的砷化镓晶圆代工厂有:稳懋(WIN)、宏杰科(AWSC)、立昂微、三安集成、常州承芯、福建福联。

SOI晶圆厂

SOI 晶圆具备高效能、低功耗等特性,相较传统矽晶圆,在高频与高功率环境中更具优势。同时,SOI 晶圆单价与毛利是传统矽晶圆的数倍,在获利和成本方面有着优势。目前,SOI晶圆供应商主要有三家国际大厂,分别是GF、UMC、TowerJazz。国内来看,SOI晶圆虽然是国产射频公司的瓶颈,但随着技术进步,国产SOI晶圆厂已经有了较大的进步和发展。目前国内SOI晶圆厂包括宁波中芯、华虹宏力、武汉新芯等。

基板厂

目前主要的射频基板厂包括越亚半导体、深南电路、綦鼎科技、兴森快捷等。其中越亚半导体作为国内最早生产IC封装载板的陆资企业之一,其产品在全球手机射频芯片封装基板市场占有率高达前三名,是全球首批利用自主专利技术“铜柱增层法”实现“无芯”IC封装载板量产的企业,其生产的射频模块封装载板、高算力处理器IC封装载板、和系统级嵌埋封装模组在国内外相关细分市场均处于领先地位。

滤波器厂滤波器成本在PAMID产品成本中占比高达60%。目前国内PAMID产品的滤波器厂主要是村田、太诱、RF360。

封测厂

封测是国产射频前端芯片中规模最大的领域之一,在300亿的国产射频前端芯片市场份额中,占据了约80亿的市场规模,而封测成本作为射频芯片公司的重要成本支出,逐渐受到重视。

目前国产射频前端芯片的封测厂主要包括:长电科技、华天科技、嘉盛半导体、通富微电、宁波甬矽。

三、国产射频前端芯片壁垒分析

一、手机PA壁垒:随近几年国产手机PA技术的飞速发展,除PAMID外的PA产品技术发展较为成熟,竞争逐渐转移到成本上来。手机PA领域的初创公司的进入壁垒,主要在于客户门槛和供应商价格上。

二、分立开关壁垒:分立开关每个月的出货量要达到一个较高的层次,才有机会实现一定数额的销售额,从而获得供应商的优惠价格。因此在分离开关领域,壁垒在于公司的销售量能否达标。

三、DiFEM、LFEM壁垒:DiFEM、LFEM赛道公司数量较多,因此价格战是不可避免的。因此,其壁垒首先在于SAW滤波器资源和大客户门槛,其次便在于成本。

四、WiFi FEM壁垒:WiFi PA技术门槛较高,研发需要大量的时间投入。同时相对于手机PA,其客户门槛和成本优势较低,因此主要壁垒存在于技术层面。

五、基站PA壁垒:基站PA用户更倾向于选择IDM供应商,这使得大部分存在技术差距和性能较落后的芯片设计公司难以获取机会。由此,基站PA的壁垒主要是客户壁垒。

六、滤波器壁垒:滤波器的制作需要做IDM、开发EDA、进行封装等,因此存在着高于其他射频前端芯片的壁垒,而其中最大的壁垒在于专利。